- 欢迎来到铝谷网

- 客服热线:0543-4287899

- 在线咨询

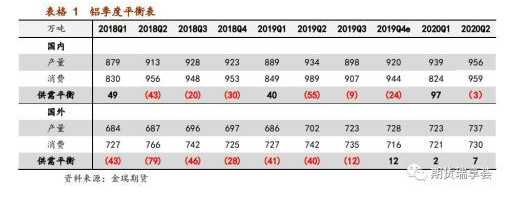

1.四季度供需有缺口但逐步收窄。

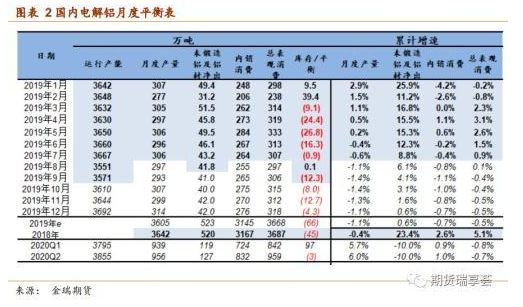

我们对2019年四季度至2020年上半年电解铝供需进行判断,在假设电解铝产能投放符合预期的前提下,需求端,下调铝材净出口预期,内销四季度开始逐步回暖,同比增速回到0.5%,则2019年全年表观消费累计同比增速为-0.5%,那么2019年电解铝四季度缺口为24万吨,但供需缺口呈现逐步收窄并将于2020年上半年转为过剩状态。

2.利润刺激下电解铝产能持续投放,供应逐渐抬升。

三季度以来,电解铝冶炼利润持续高位,刺激冶炼厂加快复产和新投产的脚步,因此四季度开始产能不断提升,预计2019年年底运行产能可达3692万吨,而2020年年中可达3855万吨,供应压力逐渐显现。

3.出口下滑严重,内需或有改善。

在贸易摩擦以及海外制造业持续疲软的影响下,自7月份起我国未锻造铝及铝材出口量大幅下滑,同时内外比值也继续维持高位,考虑贸易问题不确定性大,海外需求因宏观经济压力影响而难有提振,因此下调中短期出口预期。而内需方面,国家不断出台政策刺激消费,托底宏观经济,车市逐渐回暖,房地产后期安装仍有预期,因此预计内需增速较三季度有所改善。

4.供需矛盾不大,氧化铝价格上行空间有限。

考虑电解铝产能逐步提升,氧化铝需求将同步改善,但由于建成产能存量高以及进口窗口持续开启,供应难以构成短缺,压制价格上行空间。成本端,采暖季环保影响而使得铝土矿维持高位,成本支撑夯实。预计氧化铝价格运行区间在2500—2800元/吨。

价格判断

对于目前铝价而言,冶炼利润水平仍较高,随着供需缺口收窄,利润将得到打压,铝价重心因此逐渐下移,预计沪铝主力波动区间13500 -14100元/吨,关注库存变化及产能增量情况。

操作建议

建议单边以逢高沽空为主,高位以14000为阻力位,底部以13500为较强支撑;跨期套利方面,由于供需关系将由紧缺转为过剩,远月价格将被压制,关注做多价差的机会。

铝市行情回顾及观点

三季度行情回顾

三季度沪铝价格走势整体表现为上行阶梯状,在7月初至8月初,沪铝价格在13600—14000元/吨的区间窄幅震荡,彼时铝需求处于消费淡季,但供应端由于新投产速度和复产不及预期,供需持续呈现双弱的局面,库存方面表现为去库和累库交替出现,淡季库存未呈现明显累库,同时成本端,氧化铝价格仍处于下行区间,成本支撑不断下移,多空矛盾尚未凸显;

而随着8月中旬山东魏桥和新疆信发两家大型冶炼厂以及四川阿坝铝厂相继因为洪水和意外事故等原因停产而导致约150多万吨的电解铝冶炼产能受到影响,供需骤然转向短缺,并且考虑“金九银十”即将到来的传统消费旺季,需求回暖预期乐观,因此铝价大幅且迅速拉升,一周左右时间涨至14400元/吨以上并创下年内价格新高;

随后,供需缺口的既定事实以及氧化铝价格的触底反弹支撑铝价高位运行,但由于冶炼利润高企,产业卖出保值需求强烈,形成较强阻力,多空双方博弈胶着,铝价陷入高位震荡格局;然而进入9月中下旬,需求端的表现仍未达到市场预期,多头信心不足逐渐离场,铝价应声下跌。

交易关注

三季度以来,电解铝平均冶炼利润水平是2017年年底以来最高水平,且持续性最长,四季度冶炼运行产能必将提高。而需求方面,由于今年前三季度表观消费累计量表现为负增长,9月旺季表现惨淡,与此同时,国家不断出台刺激政策,力推消费型经济转型,政策能否真正带来消费回暖,促进电解铝需求释放将成为市场关注的重点。

观点

根据我们对2019年四季度电解铝供应和需求分别进行分析:冶炼产能因为前期利润水平较高且持续而将逐步提高;受海外制造业疲软、内外比值高位和贸易摩擦尚未解决的影响,下调铝材出口预期;内需方面,宏观压力仍在,但政府持续出台刺激消费政策,车市逐渐回暖,家电等领域维持增速,房地产开发投资虽受压制,但后期的安装投资等方面依然有望回暖,预计内需将有所改善。

基于上述判断,在假设新投产和复产产能符合预期,内需同比增速回到0.5%,全年累计同比增速为-0.7%,出口累计同比增速降至0.6%,合计表观消费累计同比降至0.5%,那么四季度供需缺口为24万吨,但缺口将收窄,到2020年上半年供需关系转为过剩状态,因此需要挤压电解铝利润,铝价重心逐步下移,建议逢高沽空,关注库存变化情况以及产能增量。

新投、复产齐头并进,产量同比略有下滑

天灾,人祸,是三季度供应端的主旋律,铝价也正是在这样的背景下一路走强并创下年内新高。根据阿拉丁统计,截至2019年7月底,国内电解铝建成产能为4053.5万吨,运行产能为3662.5万吨,运行产能较2018年年底仅提高20万吨,考虑到8、9两个月意外事故减产、复产和新投产,预计9月底运行产能仅为3550万吨左右,较年初减少约110万吨。而产量方面1-8月国内电解铝产量为2390万吨,较去年同期相比下降1%。受主动减产和被动减产的影响,一至三季度我国电解铝供应端整体呈现下滑态势。

而到了第四季度,是否仍有天灾和人祸,我们不得而知,但确定的是在冶炼高利润的背景下,电解铝厂的复产及新投速度都将有所提升。根据我们的测算,整个三季度内电解铝冶炼都处于盈利状态,行业平均利润一度高达1400元/吨左右,是近两年内电解铝企业盈利水平最高且持续时间最长的时段。在持续高利润的刺激下,冶炼厂的复产及新投产都具有很强的积极性。

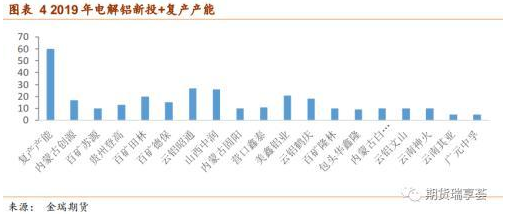

在新投产能方面,内蒙古蒙泰二期25万吨于7月中旬投产,预计10月投产完成;营口鑫泰铝业剩余14万吨产能近期将开始投产;内蒙古锦联铝材已得到宁夏锦宁10万吨指标,预计10月初开始投产,以上所列产能为已建成且近期大概率可以投产的新增产能。除此之外,云南地区,神火和其亚因为天气原因施工建设有所推迟,但年底也有望建成并启动投产;广元林丰铝电和中孚铝材目前尚在建设当中,乐观估计年底将可以启动投产;甘肃中瑞铝业目前尚在建设当中,年底或少量投产。

自今年年初以来,铝企因亏损主动停产以及因意外事故而被动减产的产能总计约300万吨产能,因此理论上可复产产能的量十分可观。从复产情况来看,在解决事故问题后,魏桥、新疆信发和广西信发在三季度末已开始复产,鉴于这些产能均属于盈利产能,复产积极性较高,因此对于复产速度较为乐观,而9月底才发生事故的包头新恒丰能源也同样属于盈利产能,保守估计11月有望开始复产;至于因亏损而停产产能, 目前较为确定的是西部水电近期开始复产,东兴铝业也有复产计划。综上所述,考虑未来四季度的新增和复产产能,预计年底运行产能将回到3695万吨的水平,而2019年电解铝全年产量预计达到3607万吨左右,较2018年减少了35万吨。

展望2020年上半年产能增量情况,从投产计划看,明年新投产能仍有约270万吨的量级,其中上半年新投量级大于下半年,上半年产能增量包括今年年底建成、投产并在明年逐渐释放的产能和明年有望建成并投放的产能。然而考虑到近两年铝价的波动和宏观经济的压力导致铝企建设新厂和投产的速度都滞后于计划内,因此我们对于2020年上半年的产能新增情况仅考虑今年年底建成投产并将于明年上半年逐渐释放的产能,对于供应增量而言,除新增产能外,还考虑到因意外停产的产能复产情况。综合估计2020年年中,电解铝运行产能可达3855万吨。

内需外销双双回落,需求难言增长

铝材出口下滑超预期,全年增速降至低位

2018年未锻造铝及铝材(下文简称“铝材”)净出口量占我国铝表观消费约14%,对铝表观消费增速影响显著。在今年国内内销增速疲软的情况下,铝材出口是支撑表观消费增速的主要动力,根据海关总署统计,2019年8月铝材出口量为46.6万吨,1-8月累计出口量为394万吨,同比提高了5.07%。分月份来看,自6月份开始,铝材出口量便开始下滑,原因之一在于中美贸易摩擦不断升级,同时诸如阿根廷、墨西哥、印度等国对我国部分铝材出口征收反倾销税,很大程度地制约了我国铝材出口;原因之二在于自今年以来,内外比值不断走高,目前仍处于高位区间,受此影响铝材出口平均处于亏损状态,铝企出口意愿也因此降低。同样地,净出口量也随之下降,2019年月我国铝材净出口量为41.79万吨,1-8月累计净出口量为358.36万吨,同比提高了6.1%,分月份来看净出口量自6月份开始逐渐下滑。

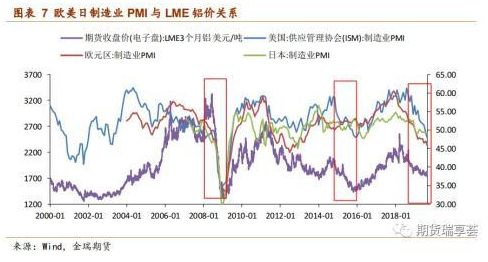

对于四季度铝材出口情况,我们认为:从政治因素考虑,尽管中美贸易磋商将在国庆节后继续谈判,近期释放出的信号也较为积极,但从此次贸易摩擦的本质上来讲,政治意义大于经济意义,双方是否能最终达成协议尚不可知,此为不确定因素;而确定的因素是国外主要经济体疲软的客观事实存在,尤其是美国、欧元区和日本等国家和地区的制造业目前正处于衰退阶段,根据最新数据显示,欧美日三大主要经济体9月PMI数据均处于荣枯线之下,其中欧洲是2012年10月以来新低,美国更是创下近10年来的新低,下滑速度超出预期。由于PMI是一项宏观经济的领先指标,数据的持续下滑使海外市场对于宏观经济的预期变得更加悲观。通过对2000年以来欧美日PMI数据与LME铝价走势进行比对发现,在三大经济体制造业PMI出现明显且连续下滑时,LME铝价也出现明显下滑。考虑到欧美正面临巨大的经济下行压力,尽管欧洲央行和美联储开始新一轮降息,但制造业的低迷短期内难以逆转,四季度制造业PMI数据难有大幅改善, LME铝价或将继续低位徘徊甚至进一步下跌,并不利于内外比值回落,刺激出口量上升,因此相比于6月份,我们下调了未锻造铝及铝材净出口量的预期,预计全年累计同比增速为0.6%。

房地产、汽车有望回暖,但全年内需表现不佳

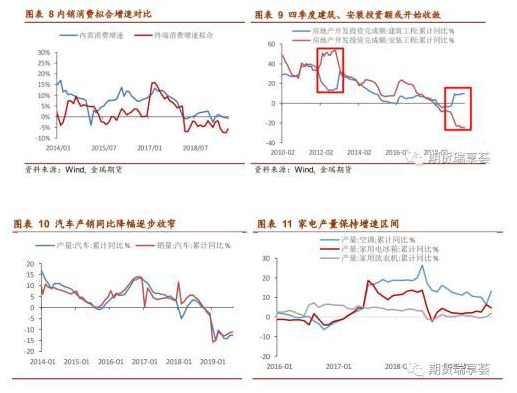

在宏观经济压力较大的背景下,2019 年前三季度内需消费表现疲软,根据我们测算1-9月国内原铝消费量为2324万吨,较去年同期相比下降1.1%,增速创下自2012年以来的新低,这也是造成1-9月我国铝表观消费同比下降0.4%的主要原因。内需的不断走弱主要源于房地产和汽车行业持续的低迷状态,根据国家统计局公布数据,截至2019年8月,我国汽车产量累计同比增速为-12.5%,房屋竣工面积累计同比增速为-10%,尽管在特高压电力、光伏基建等领域用铝量显著提升,但由于其基数小,占比有限,对于整体铝消费提振作用有限。

就第四季度房地产方面而言,尽管在7月底的中央政治局经济会议中,国家明确提出不将房地产作为短期刺激经济发展的手段,随后从银行信贷和房地产企业融资等多个方面落实该政策,长期来看,房地产投资开发必然受到巨大影响,但房地产行业铝消费主要应用在施工建设的后周期内,因此短期的具体消费情况仍需向前追溯。从2018年第四季度起,房地产建筑工程投资额与安装工程投资额形成劈叉,建筑工程增速逐渐企稳并从今年年初有显著提高,但安装工程走势相反,从房屋建设工程方面来讲,安装工程投资通常滞后于建筑工程投资,通过对历史房地产业两项投资额进行分析,这一滞后期通常在1年左右,因此我们认为从今年第四季度起房地产安装工程投资额将有望迎来一轮新的增速,这将带动铝建筑型材的消费。

汽车消费作为我国消费领域的晴雨表,一直备受市场和政府重视,但自从2018年年末以来,汽车产销情况累计同比始终处于降速区间,甚至自今年年初起,一直保持两位数的负增长,车市十分萧条,因此为了刺激车市回暖,政府便不断出台政策促进汽车消费:

在今年1月份,国家发改委、交通运输部等10部委联合发布《进一步优化供给推动消费平稳增长促进形成强大国内市场的实施方案(2019年)》中提出“优化机动车限购管理措施”以促进汽车消费;6月初,国家发改委等三部委发布《推动重点消费品更新升级畅通资源循环利用实施方案(2019-2020)》,其中再度提及刺激汽车消费;8月底国务院印发《关于加快发展流通促进商业消费的意见》中,再度指出要释放汽车消费者潜力,探索推行放宽或取消限购的具体措施。从实际效果看,尽管汽车产销情况仍然为负增长,但从5月起,降幅逐步收窄,车市处于逐步回暖阶段。除汽车消费方面,在上述政府关于推动消费政策的内容中也包含家电等消费领域,受中美贸易影响下,家电出口虽然受到影响,但国内产量依旧维持增速,也对铝消费形成一定贡献,政策推动下,四季度或继续维持增长。

对于四季度铝内需消费进行三种情况的假设:

1、四季度内销持续低迷,同比增速在-3%的条件下,全年内销累计增速为-1.6%,全年表观消费累计增速为-1.3%;

2、四季度内销改善,同比增速在0.5%的条件下,全年内销累计增速为-0.7%,全年表观消费累计增速为-0.5%;3、四季度内销显著改善,同比增速在4%的条件下,全年内销累计增速为0.2%,全年表观消费累计增速0.2%。

氧化铝建成产能存量高企,抑制价格上涨空间

供应压力不减,氧化铝反弹空间受限

受氧化铝厂自身停产和电解铝厂意外停产的影响,今年氧化铝价格表现大起大落,上半年山西氧化铝厂的停产引发市场担忧导致价格迅速抬升,而事实上,由于我国氧化铝建成产能超过8000万吨,叠加年内新投产能的释放,同时电解铝冶炼厂新投速度不及预期叠加意外事故频发,对于氧化铝的需求不及预期,因此供需短缺格局并未持续太久,此外海外氧化铝厂的复产及新投产不仅迅速填补境外缺口,而且促使我国氧化铝净出口状态转为净进口状态,三重因素下氧化铝价格从高位持续回落近两个月时间,直到山西、河南氧化铝厂主动减产和压产,价格才逐步企稳并开始反弹。

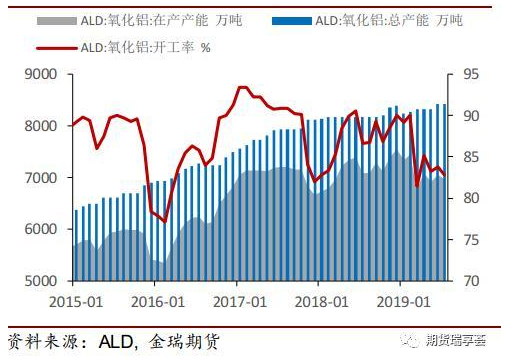

但对于氧化铝价格的反弹高度,我们并不十分看好,主要原因在于供应端的压力尚未实质释放。首先是我国氧化铝建成产能存量高,截至9月底,建成产能高达8467万吨,运行产能约为7000万吨,开工率仅为82%,而根据历史开工率来看,氧化铝行业开工率可高达90%以上,假设以90%开工率来计算,对应的运行产能可达7620万吨,可保证3940万吨左右的电解铝运行产能,根据前文对电解铝产能的估算,当前氧化铝建成产能完全有能力保证满足近9个月电解铝产能生产所需。当然由于采暖季的到来,氧化铝生产会受到环保限产等方面的影响,但根据2016-2018年采暖季期间氧化铝行业开工率的历史情况来看,罕有低于82%的开工率,因此在国内现有产能情况,供应短缺的情形难以发生。其次在海德鲁巴西氧化铝厂复产、阿联酋环球铝业新投产的影响下,海外氧化铝价格持续走弱,处于近两年价格低位,这也导致从7月起,我国氧化铝进口量大幅提升,对国内氧化铝价格造成明显压制,预计年内氧化铝净进口的状况将维持。

此外,新投产和复产产能将在四季度继续贡献增量,复产方面,山西交口肥美前期受环保影响停产的280万吨产能正准备积极复产,预计将于10月下旬开始复产,新投产方面,靖西天桂新投80万吨产能预计将于10月正式提供产出,国电投遵义建成100万吨产能投产推迟,预计年底有产出。因此,在国内产能保证充足以及境外氧化铝持续输入的背景下,氧化铝价格的反弹将受到限制。

国内氧化铝产能及开工率情况

我国再度成为氧化铝净进口国

采暖季到来,铝土矿价格维持高位

对于氧化铝的成本端,铝土矿价格仍是关注的焦点。由于从10月起我国北方地区进入秋冬采暖季,随之而来的则是环保限产,根据已公布的《京津冀及周边地区2019-2020年秋冬季大气污染综合治理攻坚方案》(征求意见稿)来看,提出的治理方案更加具体化、精细化,与前两年直接划定限产比例不同,今年提出要根据天气情况和企业排放情况而定,绝不是“一刀切”,对于电解铝和氧化铝企业实际上是较前两年力度减小,但对铝土矿来说仍不乐观,从生产角度来讲,铝土矿的露天开采难以避免扬尘情况,从运输角度来看,北方地区铝土矿运输仍有以汽运为主,铁路和水路运输比例十分小,若遇污染天气,将对铝土矿的生产和运输产生较大影响。此外,9月中旬,习近平主席调研黄河流域时发表了对其生态保护和高质量发展的重要指示,而河南三门峡和洛阳等地铝土矿开采区皆在黄河流域附近有分布,无疑该地区内的铝土矿生产将受到影响。所以,北方铝土矿的价格将依然维持高位,对氧化铝价格具有一定支撑。

四季度氧化铝价格窄幅震荡

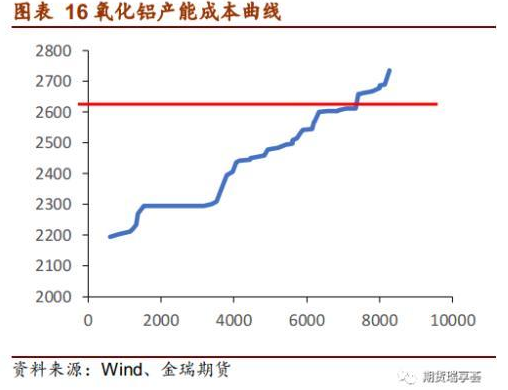

将氧化铝产能折算电解铝的产能来看,当前氧化铝供应仍小幅过剩,随着电解铝产能的不断提升,市场对于氧化铝的需求也将有所提高,同时环保限产季的到来,使得氧化铝厂较前期相比具有一定主动权,2600元/吨的价格仍具有上行的空间,但正如前文所述,在产能高存量、新投产预期以及海外进口的压力下,反弹空间是较为有限的。在此情况下,氧化铝行业的产能成本曲线依然是我们判断价格区间的主要依据。假定下半年电解铝产能符合前文预期,折算成氧化铝需求量约为7125万吨,产能成本曲线上对应的成本约为2620元/吨。

从成本出发,可以看出当前氧化铝现货价格已逐渐接近成本线。但根据我国氧化铝和电解铝产能地区分布错配的实际情况,主要电解铝生产大省目前仍集中在北方,包括山东、新疆、内蒙、甘肃、青海,其中除山东省电解铝厂可以满足自给自足外,其余四省均需外购,将运输成本考虑在内,那么山西和河南地区的氧化铝价格仍具有优势,因此仍需考虑晋豫两地的成本情况。根据两地氧化铝平均利润情况,在现货价格在2600元/吨附近,仍有100-200元的亏损,所以价格上涨至2800元/吨附近产能将再度攀升对价格形成压制。而对于氧化铝价格支撑位,同样是以两地的亏损承受能力作为重要参考,根据历史数据可以看出,近两年当亏损超过300元左右时,区域内边际产能将主动减产,改善供应过剩的局面。因此综合考虑四季度内氧化铝供需层面难有显著矛盾,价格因此也将处于窄幅区间震荡,预计价格运行区间在2500—2800元/吨。

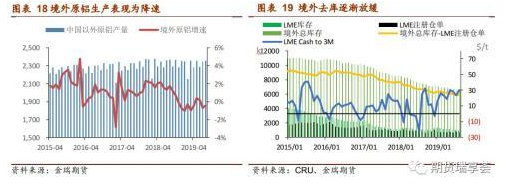

境外原铝产能抬升,供需转为过剩

根据国际铝业协会(IAI)统计数据显示,2019年1-8月全球电解铝累计产量为4246万吨,较去年同期相比下降0.6%,其中海外电解铝累计产量为1848万吨,较去年同期减少了0.41%。主要原因在于自今年以来,海外主要经济体制造业均呈现疲态,LME铝价处于低位震荡,导致欧洲西部以及南美洲的部分冶炼厂进行减产,造成了海外供应减少的现象。

与此同时,海德鲁旗下Albras电解铝冶炼厂随着Alunorte氧化铝厂的复产而复产,此前由于氧化铝供应问题而停产50%的产能,将于年底前全部复产;巴林铝业6号线三季度完成扩建,预计四季度可贡献产出;伊朗南方铝业计划在10月启动年产能为10万吨的电解铝生产线,因此预计境外四季度电解铝产量将表现为增长,同时海外宏观经济压力尚未褪去,需求端表现也低于预期,综合来看四季度海外供需将先于国内转为小幅过剩状态。

四季度供需关系及价格展望

基于我们前文对于供应的预期(即2019年年底电解铝运行产能达到3692万吨,2020年年中电解铝运行产能达到3855万吨),对于需求增速则假设了乐观、中性及悲观三种情形(分别对应2019年表观增速为0.2%,-0.5%,-1.3%),对中长期供需平衡情况进行推演,针对不同假设情况下的社会库存变化情况如图20所示。可以看出,在乐观和中性的情形下,四季度仍表现为去库状态,但2020年一季度由于季节性原因表现为累库,不同的是,二季度若需求增速表现符合乐观预期,则再度去库,而需求表现符合中性预期,则表现为小幅累库;而在悲观需求增速下,2019年四季度已整体表现为小幅累库状态,进入2020年则会持续累库。根据对宏观经济和下游主要行业的分析,对于四季度的消费情况既不悲观也不乐观,基于此判断,我们做出平衡表如表1所示。

从具体平衡情况来看,四季度大概率仍处于去库阶段,但在产能不断提升的情况下,供需缺口是逐渐收窄的,即使在乐观消费预期下,明年上半年库存依然表现为累库,供需关系的转变使得电解铝厂的利润将受到挤压。成本方面,在电解铝产能逐渐攀升的情况下,氧化铝需求逐渐好转,同时考虑采暖季环保高压支撑铝土矿价格维持高位,使得氧化铝成本支撑夯实,氧化铝价格随着需求的回暖会上移。但当前我国氧化铝建成产能存量高、四季度仍有部分新投和复产的量释放、海外进口窗口持续开启等因素导致供应充足,限制氧化铝的上涨空间,预计价格运行区间在2500—2800元/吨。当前氧化铝价格在2600元/吨左右对应电解铝的平均成本线为13200元/吨,基于我们对氧化铝价格逐渐上移的估计,电解铝成本线预计将上移至13500—13600元/吨之间,因此13500是较为有力的支撑。

综上所述,2019年四季度供需节奏变化依旧主导铝价走势,随着供应逐渐提升,需求即便好转但程度有限,供需缺口将收窄,冶炼利润将受到打压,尽管成本夯实但上移空间有限,铝价重心将逐步下移,预计沪铝主力运行区间在13500—14100元/吨。

投资建议:基于对未来中长期供需的推算,单边建议逢高沽空,高位以14000为阻力位,底部以13500为较强支撑,需要关注库存变化以及产能增量情况;跨套利方面,由于供需关系将由紧缺转为过剩,远月价格将被压制,关注做多价差的机会。

保值建议:冶炼企业区间高点择机卖出保值锁定利润;加工贸易需注意基差和比值风险,择机买入和卖出套期保值;下游,建议远月买入保值建在近月合约,基差走强后可选择移仓远月。

来源:金瑞期货